BOFIT Viikkokatsaus 23/2024

Venäjällä yritysten rahoitus nojaa kotimaisiin pankkiluottoihin

Pakotteiden seurauksena ulkomainen lainanotto on tyrehtynyt

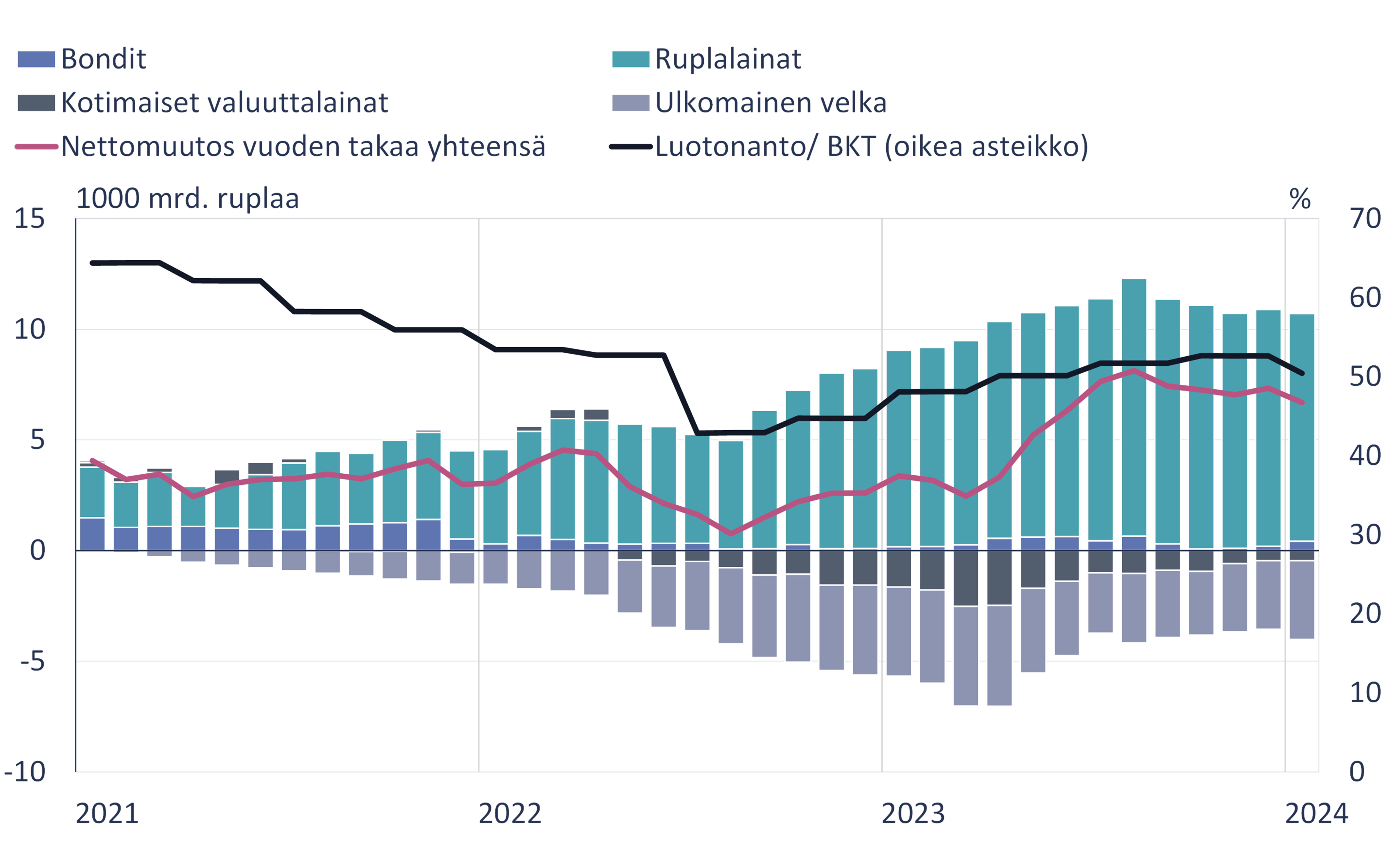

Länsimaiden asettamien rahoitusmarkkinapakotteiden seurauksena venäläisten suuryritysten pääsy kansainvälisille rahoitusmarkkinoille on hyvin rajoitettua. Uusia merkittäviä joukkovelkakirjojen liikkeellelaskuja tai syndikoituja luottoja ei ole vuoden 2021 jälkeen julkistettu. Erääntyviä luottoja ja velkakirjoja on kuitenkin osin pyritty maksamaan pois, mikä näkyy ulkomaisen velan selkeänä supistumisena. Venäjän koko ulkomainen velka oli vuoden 2023 lopussa 317 mrd. dollaria, mikä on 172 mrd. dollaria vähemmän kuin vuoden 2021 lopussa. Ulkomaisesta velasta valuuttamääräistä on enää hieman yli 60 % (200 mrd. dollaria). Erityisesti yrityssektorin valuuttamääräinen velka on supistunut huomattavasti. Velan takaisinmaksu on jatkunut myös alkuvuonna, ja maaliskuun 2024 lopussa ulkomaisen velan arvo oli enää 304 mrd. dollaria. Keskuspankin mukaan velan määrän supistuminen johtuu sekä pankkien että yrityssektorin suoriin sijoituksiin liittyvien vastuiden supistumisesta ja yritysten pitkäaikaisten luottojen ja velkakirjojen takaisinmaksuista.

Etenkin vientiyrityksille ulkomainen lainanotto oli helmikuuhun 2022 saakka tärkeä osa varainhankintaa. Sodan ja pakotteiden seurauksena myös suuret raaka-ainetuottajat joutuvat nyt hakemaan tarvitsemansa rahoituksen kotimaisista lähteistä. Venäjän osake- ja velkakirjamarkkinat ovat melko pieniä, ja ulkomaisten sijoittajien vetäydyttyä suuret institutionaaliset sijoittajat puuttuvat markkinoilta kokonaan. Yritysten merkittävin ulkoinen rahoituslähde on siis kotimainen pankkisektori. Kesän 2022 jälkeen yrityssektorin kotimainen lainakanta onkin kasvanut nopeasti. Nopeasta korkotason noususta huolimatta viime vuonna uusia yritysluottoja myönnettiin noin 20 % enemmän kuin vuonna 2022. Osittain kotimaisella lainanotolla on korvattu ulkomaisten velkojen takaisinmaksuja. Yrityssektorin kokonaisvelka suhteessa bruttokansantuotteeseen onkin edelleen hieman matalampi kuin ennen laajamittaista hyökkäystä Ukrainaan.

Venäläisten yritysten ulkomainen velka on supistunut ja kotimainen kasvanut

Lähde: Venäjän keskuspankki.

Suuretkin venäläiset yritykset turvautuvat nyt kotimaiseen pankkisektoriin

Yritysten näkökulmasta siirtyminen kansainvälisiltä rahoitusmarkkinoilta kotimaisille tarkoittaa korkokustannusten nousua. Vaihtuvakorkoisten yrityslainojen keskikorko Venäjällä on vuodessa noussut 9,2 prosentista 16,8 prosenttiin (1.4.24). Noin puolet yrityslainakannasta on vaihtuvakorkoisia. Toisaalta valtio on luonut strategistesti tärkeille yrityksille ja toimialoille erilaisia tukiohjelmia, joiden tuella kiinteä lainakorko saattaa olla alle puolet markkinakoroista. Tietoa tuettujen lainojen osuudesta uusista myönnetyistä lainoista ei ole saatavilla, mutta keskuspankin mukaan vuoden 2024 alussa 6,5 % suuryritysten lainakannasta ja 14,6 % pk-yritysten lainakannasta oli valtion virallisten lainatukiohjelmien piirissä. Rakennussektorille tukea tulee myös kotitalouksien korkotuettujen asuntoluottojen kautta. Kuluvan vuoden tammi-maaliskuussa myönnetyistä uusista asuntoluotoista vain 30 % oli markkinaehtoisia. Tukiohjelmien suosion seurauksena kotitalouksien koko lainakannasta jo noin neljännes on tukiohjelmien piirissä.

Pankkisektorin näkökulmasta suurten vientiyritysten kääntyminen kotimaisten luottolaitosten puoleen tuo sekä hyötyjä että riskejä. Suurilla vientiyrityksillä on tyypillisesti korkea luottoluokitus ja hyvä velanmaksukyky, ne ovat siis houkuttelevia asiakkaita. Toisaalta tilanne on johtanut luottoriskien kasautumiseen. Venäjän viiden suurimman yrityksen lainakanta suhteessa kotimaisen pankkisektorin omaan pääomaan oli 36 % vuoden 2021 lopulla. Toimialan pääomien nopeasta kasvusta huolimatta suhdeluku oli maaliskuun 2024 lopussa kasvanut 56 prosenttiin. Osuus vastaa noin 14 prosenttia koko pankkisektorin yrityslainakannasta. Lisäksi suuryritysten lainat keskittynevät muutamaan suureen liikepankkiin. Tämä tarkoittaa, että vain muutaman suuren yrityksen vakavat vaikeudet voisivat heiluttaa koko pankkijärjestelmää. Venäjän valtio toki viime kädessä turvannee sekä osittain omistamansa suuret yritykset että suuret liikepankit, mikäli joku odottamaton shokki kohtaisi. Mutta kovin helppoa sellainen ei kriisitilanteessa olisi. Keskuspankki onkin nostanut esille tarpeen täsmentää pankkien valvontaa ja vakavaraisuussäännöksiä luotonannon keskittymisen osalta.

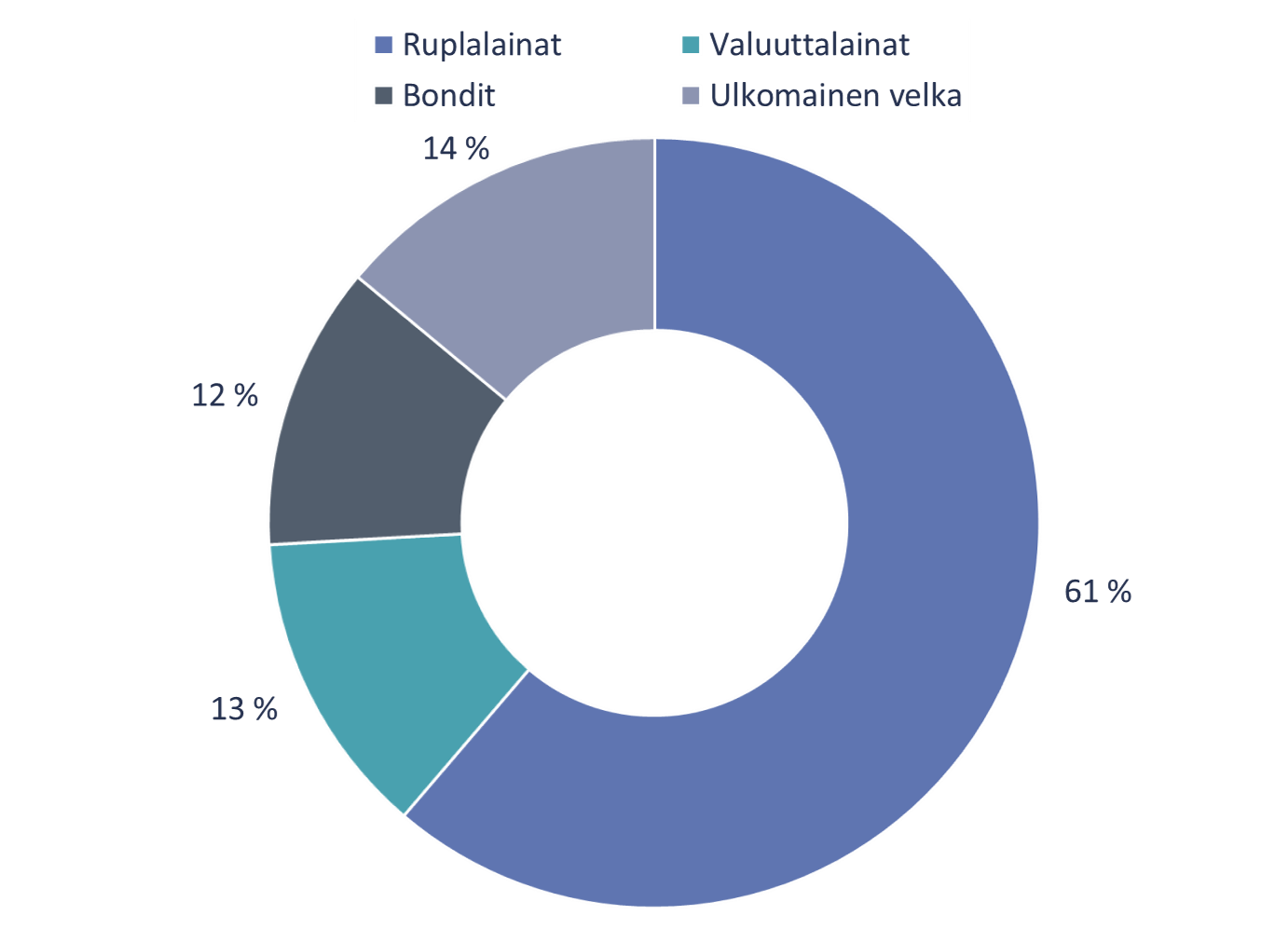

Koko talouden näkökulmasta ulkomaisen rahoituksen loppuminen ja vientiyritysten paluu kotimaisille markkinoille voivat aiheuttaa kriittisiä kysymyksiä rahoituksen saatavuudesta. Valtaosa kiinteistä investoinneista rahoitetaan yritysten omin varoin tai valtion budjettituen turvin, mutta yrityssektorin ulkoisesta rahoituksesta kotimaiset pankkilainat muodostavat kolme neljäsosaa. Erityisesti sotateollisuuteen tai tuonninkorvaukseen linkittyvät yritykset hyötynevät jatkossakin valtion tukiohjelmista ja suorasta budjettituesta. Sen sijaan siviilipuolen yksityisten yritysten mahdollisuudet saada kohtuuhintaista rahoitusta omiin investointihankkeisiinsa voivat heikentyä. Koska kotimainen pankkisektori on myös valtion velkakirjojen merkittävin ostaja, kilpailu rahoituksesta kiristyy etenkin, jos valtion rahoitustarve kasvaa lähivuosina.

Noin kolme neljäsosaa Venäjän yrityssektorin ulkoisesta rahoituksesta on kotimaista pankkilainaa

Lähde: Venäjän keskuspankki.

Lainakannan nopeasta kasvusta huolimatta pankkisektorin vakavaraisuus on säilynyt hyvänä. Pankkien varainhankintaa on tukenut palkkojen ja talletuskorkojen nousu, mikä on heijastunut etenkin kotitalouksien talletusten kasvuna. Lehtitietojen mukaan pankkitalletusten kasvua on tukenut myös joidenkin venäläisten yritysten ja varakkaiden yksityishenkilöiden varallisuuden siirrot länsimaista Venäjälle. Orastavasta paluumuutosta voi kertoa myös venäläisten kotitalouksien ulkomaisissa pankeissa olevien talletusten kasvuvauhdin hidastuminen. Kohtuulliset talousnäkymät ja lainakannan nopea kasvu ovat pitäneet ongelmaluottojen määrän suhteessa lainakantaan hyvin pienenä.

Pakotteiden seurauksena länsivaluuttojen käyttö on supistunut nopeasti

Pakotteet ovat monella tapaa tehneet länsivaluuttojen käytöstä aiempaa vaikeampaa. Gazprombankia lukuunottamatta kaikki venäläisessä omistuksessa olevat maan suurimmat pankit ovat Yhdysvaltojen pakotelistoilla, mikä itsessään tekee länsivaluutoilla operoimisen käytännössä mahdottomaksi suurelle osalle pankkisektoria. Lisäksi 10 suurta venäläistä ja neljä valkovenäläistä pankkia on irrotettu kansainvälisestä maksujen välitysjärjestelmästä SWIFTistä. Koko pankkisektoria pakotteet eivät kuitenkaan koske, sillä Venäjällä toimii yhä lukuisia ulkomaalaisia pankkeja kuten itävaltalainen Raiffeisen ja italialainen Unicredit.

Pakotteiden vaikutukset näkyvät rahoitussektorilla mm. sektorin taseen valuuttajakauman merkittävinä muutoksina. Perinteisesti huomattava osa sekä yrityslainoista että yritysten talletuksista on ollut valuuttamääräisiä. Valuuttalainojen osuus on laskenut jo pitkään, mutta helmikuun 2022 jälkeen dollari- ja euromääräisiä lainoja on nopeutetusti maksettu pois ja muutettu ruplamääräisiksi. Valuuttalainojen osuus pankkien koko lainakannasta onkin supistunut jo lähelle kymmentä prosenttia.

Koska länsivaluuttojen käyttöön liittyy huomattavia pakoteriskejä, niiden käyttö ulkomaankaupan laskutusvaluuttana on romahtanut. Vuoden 2021 lopulla viennistä 85 % ja tuonnista 68 % laskutettiin dollareissa ja euroissa. Viime vuoden lopulla vastaavat osuudet olivat enää 32 % ja 34 %. Ruplan osuus on kasvanut vain hieman, mutta Kiinan juanin käyttö on kohonnut nollasta noin 30 prosenttiin. Ulkomaisia maksuja välitetään yhä useammin venäläisen SPFS (System for Transfer of Financial Messages)- ja Kiinan CIPS- maksujärjestelmien kautta. Myös kryptovaluuttojen käytöstä ulkomaisissa maksuissa on raportoitu.

Kiinan valuuttamääräykset sekä kiinalaispankkien pelko toissijaisista pakotteista hillitsevät mahdollisuuksia houkutella juan-määräistä rahoitusta Venäjän markkinoille. Muutamat pankit ovat myöntäneet yritysasiakkaille juan-määräisiä lainoja, mutta nämä on lähinnä rahoitettu kotimaisilla talletuksilla. Siksi juan-määräisten lainojen osuus lainakannasta tai liikkeelle lasketuista yritysten velkakirjoista on toistaiseksi hyvin pieni. Valuuttamarkkinoilla juanin merkitys on kasvanut huomattavasti. Alkuvuonna jo noin puolet Moskovan pörssin valuuttakaupasta käytiin rupla-juan parilla. Juanmarkkina ei kuitenkaan tarjoa vastaavia riskien hajauttamisen mahdollisuuksia kuin dollari- tai europohjaiset markkinat ja siksi juan-määräisestä likviditeetistä on ajoittain ollut pulaa.